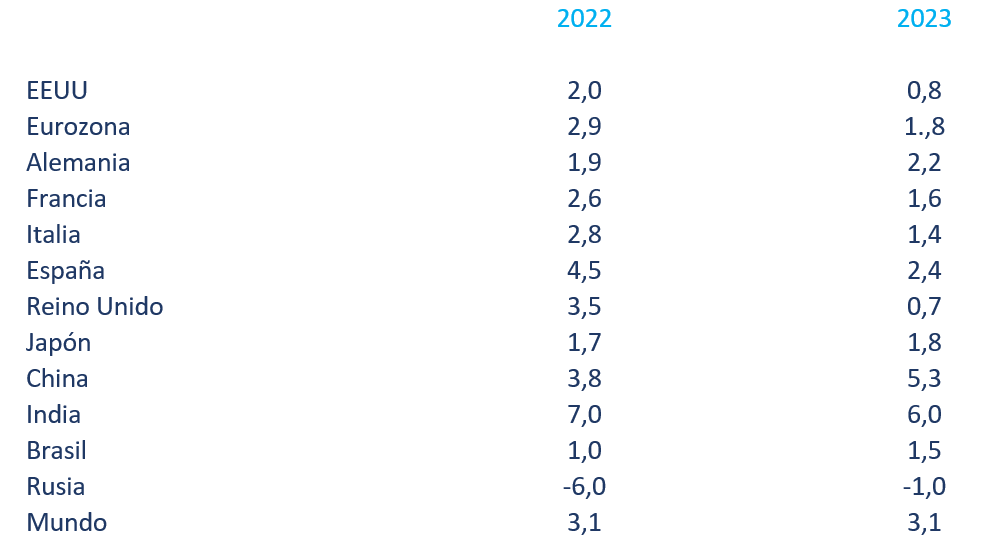

La economía española crecerá un 4,5 % en 2022

Así lo asegura Deutsche Bank

Deutsche Bank prevé un crecimiento para la economía española del 4,5 % en 2022 y del 2,4% para 2023, según el última la actualización macroeconómica de la entidad para el segundo semestre del año.

Deutsche Bank considera, en el último informe CIO Insights titulado “Mantenerse firmes. Actualización de las perspectivas económicas y de inversión”, que las perspectivas macroeconómicas para 2022 se han deteriorado desde principios de año debido a la creciente inflación, las interrupciones en la cadena de suministro, y, sobre todo, el fuerte endurecimiento de las condiciones monetarias llevado a cabo por los bancos centrales. “El consumo de los hogares se ha visto afectado tanto por esto como por un incremento de la inflación en general, especialmente de los precios de los alimentos. Al mismo tiempo, las empresas están aplazando sus inversiones a causa de la incertidumbre macroeconómica”, ha explicado Rosa Duce, Chief Investment Officer de Deutsche Bank España, durante un encuentro informativo.

Deutsche Bank ha reducido también sus previsiones de crecimiento del PIB para 2022 en EEUU, donde ahora espera habrá una recesión técnica en el primer semestre de 2023. También ven riesgos de recesión en Europa, aunque no es su escenario base, dado que, según ha comentado Rosa Duce, “la mayor demanda deprimida tras el Covid, un contexto fiscal más favorable gracias al fondo NGEU de la UE, y la fortaleza laboral permitirían compensar en parte los efectos negativos de las subidas de los tipos de interés previstas por parte del BCE”. La entidad destaca, eso sí, que en particular la zona euro corre el riesgo de caer en recesión si las importaciones de gas natural de Rusia se detienen próximamente.

Previsiones de crecimiento del PIB para 2022 y 2023 (%)

Fuente: Deutsche Bank

Respecto a la evolución de los precios, desde Deutsche Bank consideran que la inflación tal vez ya haya tocado techo en Estados Unidos, pero es probable que aún repunte en la zona euro por una materialización posterior de los efectos base. No obstante, creen que las tensiones provocadas por las alzas de precios de la energía deberían de moderarse en el segundo semestre de 2022. De cara a 2023, se prevé que la inflación disminuya considerablemente con respecto a sus elevados niveles actuales.

Cuatro riesgos para la economía en los próximos meses

Según Deutsche Bank existen cuatro riesgos para la economía a los que tendremos que estar atentos en los próximos meses. En primer lugar, el conflicto entre Rusia y Ucrania, ante la posibilidad de que haya más sanciones de los países occidentales y represalias, lo que intensificaría aún más las presiones inflacionistas, con el precio del gas como el mayor riesgo. En segundo lugar, la inflación y la posible recesión, que puede contribuir considerablemente a la volatilidad del mercado. Por otra parte, las elecciones estadounidenses de mediados de legislatura, dado que a los demócratas les está costando adoptar sus políticas previstas y un revés electoral reduciría aún más el margen de maniobra del gobierno de Biden. Por último, la entidad señala que habrá que vigilar la evolución de la economía china, puesto que la producción económica de gigante asiático es crucial para el crecimiento mundial. En este sentido, una reapertura podría impulsar la demanda de energía y estimular la economía, acelerando así la recuperación económica mundial. No obstante, si el crecimiento chino repunta como se prevé en el 2.º semestre, esto podría provocar nuevos aumentos de los precios de la energía.

Estrategia de inversión: perspectivas para las clases de activos

En este encuentro informativo, Álvaro Soldevilla, Director de Gestión Discrecional de Deutsche Bank España, ha destacado que, “la situación en los mercados va a seguir siendo muy compleja, con mucha volatilidad. En los próximos días se empiezan a publicar los resultados empresariales del segundo trimestre con un alto riesgo de revisiones a la baja de cara a final de año, lo que añadirá volatilidad”.

A continuación, las previsiones de Deutsche Bank para las diferentes clases de activos:

-

Deuda Pública: Los niveles absolutos de rentabilidad han vuelto a un rango en el que los inversores volverán a plantearse invertir en renta fija como una clase de activos generadora de rentas. En EEUU, la mayor parte de las subidas de las rentabilidades deberían haber quedado atrás. A medida que se vaya enfriando el crecimiento se irá rebajando la presión sobre los bancos centrales, lo que favorecería a los bonos públicos.

-

Renta Fija corporativa: Los bonos han estado bajo presión este año, ya que la retirada del apoyo político ha pasado de ser una perspectiva a una realidad. Los riesgos ligados a los mayores tipos de interés, junto con la preocupación por la recesión, han hecho que los diferenciales salgan de sus mínimos. En bonos de mayor riesgo, la posibilidad de que suban las probabilidades de impago puede mantener altas los diferenciales de crédito, por lo que dentro de la renta fija corporativa mejor concentrarse en el segmento de mayor calidad.

-

Divisas: Debido a la volatilidad de los mercados y la incertidumbre geopolítica, el USD sigue gozando de una buena demanda de los inversores como activo refugio. Las subidas de tipos previstas por la Fed comparadas con las del Banco Central Europeo (BCE) son otro factor favorable.

-

Renta variable (mercados desarrollados): Tras las recientes caídas, los múltiplos de valoración de los índices sobre las estimaciones de beneficios de consenso parecen razonables de nuevo en EE.UU., mientras que son baratos en Europa y los mercados emergentes. Aunque seguimos pensando que los mercados cotizarán al alza durante los próximos 12 meses, esperamos que la volatilidad persista a corto plazo, ya que los riesgos para el crecimiento derivados de la guerra en Ucrania, la elevada inflación y el endurecimiento de las condiciones financieras no desaparecerán a corto plazo.

-

Renta variable (mercados emergentes): El MSCI China tiene potencial para recuperarse en un porcentaje de un dígito a partir de los niveles actuales en un plazo a 12 meses. Aunque el problema de los ADR chinos podría resolverse este verano, lo que mejoraría la confianza del mercado, es improbable que las acciones chinas vuelvan a atraer el interés de los inversores internacionales hasta que se ponga punto y final a los confinamientos.

-

Inversiones inmobiliarias: Se prevé que la evolución de los precios inmobiliarios y los alquileres siga siendo robusta. Los mayores costes de financiación se verán compensados por el alza de los salarios nominales. Los inversores deberían inclinarse por los segmentos del mercado con unas bajas tasas de desocupación o arrendamientos indexados a la inflación para beneficiarse plenamente de una inflación persistentemente elevada.