Abre un nuevo año con unas bolsas que comienzan con tropiezos tras la gran sobrecompra del mes de Diciembre. El riesgo geopolítico aumenta, pero sin preocupar a los principales bursátiles aún. Los sectores defensivos, especialmente la salud continúa con el buen comportamiento.

Los mercados abrieron el año de manera mixta. Tras unos datos de empleo positivos, pero con revisión negativa de los anteriores, el mercado no consigue formar nuevos máximos. Mientras que los índices europeos continuaron sorprendiendo tras aguantar los soportes relevantes, el sector tecnológico de Estados Unidos trasladó las primeras caídas al resto de índices con fuerza. En España, la banca española ¿continuará el rebote de la semana pasada?

En la primera semana del año sorprendió́ el aumento de las rentabilidades de deuda, con un bono americano a 10 años que vuelve a superar ampliamente el umbral del 4%, a causa de los fuertes datos de inflación que conocimos en Francia, Alemania y en la zona euro. Además, del dato de empleo estadounidenses. En este contexto, el dólar se apreció́, mientras que los sectores cíclicos, como el consumo discrecional o tecnología sufrieron en la primera semana del año.

Fecha clave esta semana para las criptodivisas. Tras el flash-crash provocado por los “rumores falsos” de la no aceptación del ETF al contado del Bitcoin, el mercado asimila un veredicto final por parte de la SEC el próximo 10 de enero. Sin saber cómo el mercado se tomará esta noticia en el corto plazo, desde el punto de vista de medio plazo, la aceptación de un ETF al contado pondrá en contexto un nuevo rumbo muy positivo para el valor de esta criptodivisa, ya que a priori facilitará la entrada de más inversores a través de canales de inversión tradicionales como es mediante fondos de inversión. Por otro lado, la noticia de la publicación del ETF podría además mover el mercado de las otras criptodivisas importantes con mayor capitalización como son Ethereum (ETH), Solana (SOL), XRP y Avalanche (AVAX), las cuales acumulan un recorte durante las dos últimas semanas.

Desde un punto de vista técnico, recordemos que los máximos del año para el BTC y ETH son aproximadamente los 46.000 $ y 2.450 $ respectivamente acumulando ambas referencias más de un 160% y 75% durante el último año con relación al dólar. Como soportes de ambas criptos destacaríamos los 40.000 $ y 2.100 $, mínimos del pasado mes de diciembre y coincidente con la media de 50 día en este último caso.

Otra fecha importante de la semana será́ este jueves con el dato de inflación de Estados Unidos, la cual se espera suba ligeramente. Además de los resultados anuales de los bancos americanos el viernes.

Las últimas actas del FOMC, aunque reafirmaron las declaraciones de Powell, se desligaron ligeramente del tono dovish que mantuvo durante la reunión. Entre los comentarios más destacados están la modificación respecto a la idea de la política monetaria, que actualmente se encuentra en su punto máximo dado el buen comportamiento de la inflación (especialmente de la subyacente). Además, algunos funcionarios sugieren la necesidad de mantener las tasas los suficientemente altas para influir en el crecimiento (incluso considerando una posible desaceleración económica). Por otro lado, recalcaron como otras áreas de la economía muestran signos de desaceleración, como ha sido la contratación, la cual ha retrocedido junto con las ofertas de empleo (JOLTS), que cayeron en noviembre.

Empleo en Estados Unidos sin dar atisbos de agotamiento

Los datos preliminares de empleo en Estados Unidos de diciembre, publicados el pasado viernes, sorprendieron con unas nóminas por encima de los 200.000 empleos y unos ingresos horarios por encima del 4% anual, provocando que las expectativas de tipos estadounidenses se anclen un poco más en la parte superior. Destacamos que las nóminas de noviembre se volvieron a revisar a la baja.

Asimismo, es imperativo mantener la atención en los riesgos geopolíticos que persisten. Esta semana, los costes de los contenedores han alcanzado su nivel más elevado en más de doce meses, registrando un incremento cercano al 200%. Este repunte guarda similitudes con los momentos críticos de la pandemia de Covid-19, que culminaron en el colapso de la cadena de suministro, desencadenando la última oleada inflacionaria que aún perdura. La prolongación de estas tensiones geopolíticas también ejercerá presión al alza sobre los precios del petróleo.

En cuanto al oro, la marcada apreciación del dólar, consecuencia de las declinaciones en los mercados bursátiles desde el inicio del año, ha generado un descenso en el valor del metal precioso. La estrecha correlación entre los distintos activos provocó que el fortalecimiento del dólar frente a otras divisas resultara en una ligera disminución en el precio del oro. No obstante, este metal sigue manteniendo una trayectoria positiva, evidenciada por la persistencia de máximos y mínimos en ascenso, con un nivel considerablemente sólido en los máximos históricos.

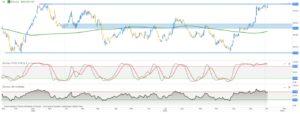

Análisis técnico de Goldman Sachs

La banca americana, a diferencia de la española, no ha recortado y lleva una tendencia alcista desde finales de Octubre llevando a los principales valores a recuperar los niveles de finales de 2021.

Goldman Sachs lleva atascado en un rango lateral desde comienzos de subidas de tipos. Actualmente se encuentra en la parte superior del rango, que en caso de superarlo buscaría los máximos históricos (alrededor de 425$). Por lo contrario, la gran sobrecompra indica dificultades para continuaciones al alza, por lo que el precio podría frenarse, incluso buscar soportes por la parte inferior.

Fuente: elaboración propia de Activotrade AV